当前,国内大模型市场开始进入应用落地阶段,AI应用的快速发展推动光模块需求的释放,上游的光芯片环节同样迎来快速地增长。毫无疑问,光市场已经成为兵家必争之地,国产厂商相继布局,包括华为、光迅科技、博创科技、亨通光电等厂商都迎来了新的进展。部分初创公司也得到了资本市场的关注,获得新一轮的融资。

百亿光模块市场,国内一季度出口金额达95亿

国际市场调研机构的数据显示,2022年光模块的市场规模达到130亿美元,并且呈现趋势增长的趋势。与此同时,中国光模块的出口额也在保持增长,海光总署的数据显示,仅仅是今年3月的出口金额就达到了35亿元,一季度整体出货量达到95亿元。由此可见,光模块未来市场之大,国内产业链的玩家将由此获得成长机遇。

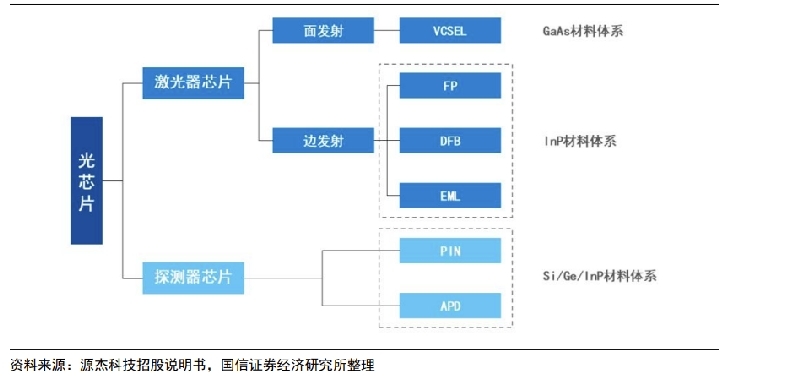

光模块主要使用光芯片和电芯片,光芯片是其核心环节之一。其中光芯片分为激光器芯片、探测器芯片。从基材的分类来看,还可以分为以InP有源材料体系集成制作元件的光芯片和以硅等“无源材料”制作的光芯片。

面发射激光器芯片是VCSEL芯片,主要是GaAs材料体系,用于短距场景。边发射激光器芯片包括FP、DFB以及EML芯片,主要是InP材料体系。其中DFB以及EML芯片适用于中长距、高速率场景,FP芯片用于中短距场景。探测器芯片主要是Si/Ge/InP材料体系。

根据国信证券经济研究所的报告,光通信模块主要由光器件、电路芯片、PCB板以及外壳组成,其中光器件的成本占了七成,包括以激光器芯片为核心的 TOSA 组件、以探测器芯片为核心的 ROSA 组件以及滤光片等。从成本来看,光芯片占比最高,高端光模块的占比能达到七成,低端光模块的占比约为三成

从目前国内的进展来看,中际旭创是国内高端光模块全球龙头厂商,早在两年前公司就表示自研200G硅光芯片已经在海外出货,并且在泰国和台湾都设有生产基地,1.6T光模块正在向客户导入。400G、800G部分型号采用硅光方案,并已开始出货。

光迅科技同样具备了200G、400G、800G硅光芯片的量产能力。就在近期,光迅科技与思科共同开发1.6T OSFP-XD DR8硅光模块。采用CMOS技术,光接口采用8通道,单通道信号速率200Gb/s,电接口采用16个通道,单通道信号速率100Gb/s;能实现500米的数据传输。

源杰科技主要产品包括 2.5G、10G、25G、50G 、100G以及更高速率的 DFB、EML 激光器系列产品和大功率硅光光源产品。在投资者互动平台上,源杰科技表示面向高速光模块的100G PAM4 EML光芯片目前在客户端测试,测试进程符合预期。

高速光芯片将成为下一阶段的发展关键

除了上述提到的优秀上市公司,国内也有多家初创通过资本的加持,加大研发投入。在电子发烧友网的统计中,从开年至今已有6家光芯片产业链上的企业获得新一轮的融资,包括工研拓芯、玏芯科技、中科际联、北京芯视界、芯视界微电子、光梓信息等,涉及光电芯片、高速光电芯片、处理器等等。

在此次统计中,获得融资的企业以聚焦光电芯片生产为主,包括工研拓芯、玏芯科技、光梓信息,特别是高速光电芯片。

AI算力狂飙,进一步利好高速率光模块的需求,市场需求也会随着数据传输量的增加而增加。特别是英伟达H100发布之后,对高速光模块的需求就有加无减。申万宏源研究的数据指出,H100的单服务器NVLink Switch架构下,需要36个800G光模块,一个POD集群(32台服务器)就需要1152个。

中国信息通信研究院测算,2021 年全球计算设备算力总规模达到 615EFlops,增速达到 44%,预计在2030 年全球算力规模达到 56ZFlops。国内厂商也在近几年加速投入,并且迎来了一定的进展。

工研拓芯的最新一次融资是在今年4月份,完成天使轮融资。官网介绍,公司设计和供应用于高速光通信和网络应用的模拟和混合信号芯片,专注研发低成本(CMOS)、高性能(SiGe)光电芯片1.25G到100G速率完备产品体系。芯片出货量已经超过亿颗。就在2023年9月,工研拓芯完成了近亿元首轮融资,由华山资本领投。针对FTTx PON市场,工研拓芯已经推出一系列高性能集成电路芯片。

玏芯科技成立于2020年,于今年3月完成了数亿元的B轮融资。就在2023年11月,玏芯科技完成了数亿元的A+轮融资。公司在2022年完成了100G/400G高速光电集成电路设计和量产。资料显示,公司新一代的400G TIA功耗仅0.6W,800G TIA功耗可至1.1W。

成立于2015年的光梓信息于今年2月完成了D轮融资,公司专注于全CMOS高速低功耗光电子芯片。就在去年,光梓信息推出了两款高集成度车规级3D-ToF驱动芯片,此前还推出了用于AR/VR眼镜、手机LiDAR和的3D-DToF驱动芯片——PHX3D5015。官方介绍,这是一款用于3D-dToF应用的单通道VCSEL驱动芯片。

从产业链环节来看,VCSEL 芯片属于光芯片(有源光芯片)的一种,传输速率一般为155M--25G,具备低成本、发光的角度较大的特点,一般配合比较粗的多模光纤使用,考虑成本的情况下,多用于短距离场景。

中商产业研究院数据显示,在2022年,2.5G及以下速率光芯片国产化率超过90%,10G光芯片国产化率约60%。国内厂商对于10G VCSEL/EML 激光器芯片等技术难度较大的10G光芯片还在持续投入研发,突破技术瓶颈;25Gbs及以上的光芯片国产化率仅4%,未来有较大发展空间。25G及以上的高速率光芯片将在更多公司获得资金支持下进入新的发展阶段。

从产品路线来看,今年将会有越来越多厂商生产单通道速率为100G的800G光模块,单通道200G的800G光模块和LPO方案也会在今年逐渐增加。

光芯片细分领域众多,产业链企业进入不同发展阶段

从融资金额来看,在本次统计中,公开融资金额的企业中玏芯科技、芯视界微电子均获得了亿元融资。芯视界微电子成立于2018年,专注于单光子直接ToF(SPAD dToF)技术和应用落地,是全球率先研究单光子dToF三维成像技术的先驱之一。

芯视界主营基于单光子探测的一维和三维ToF传感芯片,主营业务收入已经在2023年突破亿元。公司还推出了车规VCSEL激光发射驱动车载芯片。

从融资轮次来看,本次统计的厂商从早期融资阶段到D轮,均有厂商。这主要是因为光芯片类型众多,应用场景丰富,不同的细分领域均有厂商布局,且国内已有多家厂商在光芯片领域深耕多年仍处于融资阶段。例如成立于2015年的光安论科技成立至今完成了5次融资,最新一轮是2023年11月的C轮融资,融资金额约为2亿元人民币。

光安伦科技从事光电子芯片外延生长、芯片设计与制作、工艺开发以及封装设计。成立近十年,仍处于持续加大研发投入中。就在今年3月,光安伦入驻武汉新城,拟投资建设高端芯片产品测试及验证项目,围绕2.5G-100G速率高端芯片,将用于光芯片Bar条以后的解理、测试、分选、老化及验证等。官方表示,该项目预计月产150万-200万出货量,具备年产3000万只芯片的产品交付能力,可实现年产值近3亿元。

除了成立已久的光芯片公司,近年来还成立了不少初创公司,分别面向光芯片的不同细分领域。在这些新成立的公司中有多家获得资本市场的关注,完成早期融资。